Decálogo para una reforma fiscal

Artículo de nuestro Vicepresidente publicado en la edición impresa del Diaro SUR (2-9-13)

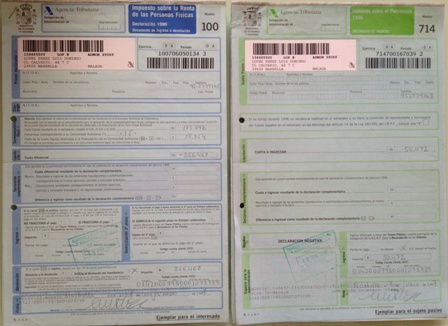

Como economista y ex asesor financiero-fiscal me permito proponer las siguientes líneas maestras para una reforma fiscal integral en España:

1. A modo de principio general y rector de todo el sistema, que tributen más quienes más ganan, que no siempre ha de coincidir con quienes más tienen, con independencia de su personalidad jurídica y de la naturaleza de las fuentes de renta y riqueza.

2. En el IRPF, someter todas las clases de rentas netas (ingresos brutos menos gastos necesarios y justificados para su obtención) al mismo tipo general progresivo: agrarias, ganaderas, comerciales, del trabajo, empresariales, profesionales, artísticas, derechos de imagen, rendimientos del capital mobiliario e inmobiliario, premios, y las plusvalías generadas por la venta de elementos patrimoniales. Aplicar una corrección en cualquiera de ellas si se hubieran generado en un período superior al año, dividiendo su cuantía total por el número de años para calcular la base sometida al tipo progresivo, tributando al tipo medio resultante el resto de esas rentas obtenidas en el plazo superior al año.

3. En el Impuesto sobre Sociedades, someter los beneficios netos de las empresas al mismo tipo general progresivo, en función de su cuantía, con independencia del tamaño de la empresa.

4. Los tipos progresivos en ambos impuestos directos sobre las rentas o beneficios netos serían del 0% para el primer tramo exento y del 20%, 30% y 40% para los siguientes, de cuantías diferentes en cada uno de los dos tributos. El catálogo de deducciones y bonificaciones será en ambas figuras corto, conciso y estable, incluyendo las donaciones a fundaciones y entidades benéficas reconocidas.

5. Recuperar el Impuesto sobre el Patrimonio Neto, con más vocación de lucha contra el fraude fiscal que recaudatoria, estableciendo la obligación de declarar los bienes y derechos del contribuyente cuando el conjunto neto de estos, excluida la vivienda habitual, supere un mínimo exento de 500.000 €, a valor real o de mercado, gravándolo al 0,5% por la cuantía que lo exceda.

6. Armonizar para todo el territorio nacional el Impuesto sobre Sucesiones y Donaciones, eliminando las enormes diferencias actuales en función del lugar de residencia. En el caso de las herencias, aplicar un tipo progresivo en dos tramos del 10% y 20%, con un mínimo exento de 50.000 €. Lo que se hereda ya tributó en su momento y no es justo penalizar de nuevo el ahorro de quien decidió sacrificar su consumo personal; y por supuesto, aplicar la misma tarifa con independencia del vínculo: hijo, viuda, sobrino o extraño. El Código Civil ya prevé cautelas suficientes para proteger a la familia. Dejar exenta la transmisión a cónyuges y descendientes de la vivienda habitual o empresa familiar en funcionamiento. En el caso de las donaciones, aplicar la misma tarifa progresiva del IRPF, con acumulación de las efectuadas dentro del mismo año.

7. Mantener los actuales tipos de IVA (21%, 10% y 4%), permitiendo la liquidación de este impuesto cuando se cobra y no obligando a liquidarlo cuando se factura, mediante un control de cuentas especiales en la contabilidad de las empresas y profesionales. No es justo ni legítimo adelantar los pagos al erario público gratuitamente.

8. Gravar al 10% del valor real, y no de coeficientes administrativos arbitrarios, las transmisiones onerosas de inmuebles entre particulares; al 4% el resto de los elementos; y al 0,50% las operaciones societarias, con carácter general para todo el territorio nacional.

9. Armonizar la fijación de bases y tipos de gravamen en los impuestos locales y las tasas con el fin de evitar la discriminación fiscal en función del territorio. Si todos los españoles somos iguales ante la ley habremos de serlo ante el fisco.

10. Mantener la vigencia de cada impuesto por períodos mínimos de cinco años, simplificando al máximo su declaración y liquidación, evitando así el coste fiscal indirecto adicional; y concienciar activamente a la ciudadanía sobre la ineludible necesidad de cumplir estrictamente las obligaciones tributarias para permitir la oportuna redistribución de la riqueza nacional mediante un justo, sencillo, previsible y transparente sistema fiscal, manteniendo una lucha sistemática y eficaz contra el fraude de cualquier tamaño, naturaleza y condición.